GameStop: vi spieghiamo cosa sta succedendo

Cerchiamo di fare chiarezza sulla notizia del momento, tra mercati finanziari e vendite allo scoperto.

Sfogliando distrattamente la home di Facebook questa settimana, vi sarà sicuramente capitato di imbattervi in una o più notizie relative a un significativo rialzo del valore delle azioni di GameStop, la compagnia americana che nel giro di pochi giorni ha visto lievitare il suo valore in borsa di oltre il 400%.

Nel nostro paese, almeno in un primo momento, la notizia non ha suscitato particolare scalpore ed è stata rilanciata solo dai portali specializzati come il nostro, evidentemente interessati alla situazione dato il coinvolgimento di GameStop. Oltreoceano, al contrario, la situazione sta letteralmente esplodendo in queste ore e occupa stabilmente le colonne di prima pagina dei più importanti organi di stampa americani, arrivando addirittura ad interessare il Congresso degli Stati Uniti.

Ma cosa sta realmente accadendo alle azioni, e perché il fenomeno è diventato in fretta argomento di dibattito tra l'opinione pubblica? Per rispondere a queste domande è necessario fare qualche passo indietro e parlarvi del contesto storico vissuto da GameStop, una compagnia che com'è ormai risaputo non naviga in buonissime acque a causa di una sua strutturale fragilità dovuta ai cambiamenti del mercato dei videogiochi.

L'azienda, oltre a soffrire il predominio di grandi catene di e-commerce come Amazon, non ha mai saputo offrire una risposta convincente all'affermarsi del mercato digitale, che ha reso ben presto superato lo stereotipo del piccolo negozio fisico di quartiere. Il risultato è che al netto di alcuni istanti di sollievo durante grandi convergenze di mercato (come l'arrivo di una nuova generazione di console), GameStop ha vissuto un lento ma costante declino che ha portato le sue azioni a valere poco più di 4 dollari, un minimo che si è mantenuto saldo per quasi tutto il 2020.

Con l'uscita nei negozi di PS5 e Series X, la compagnia ha subito un rialzo fisiologico di lieve entità ben al di sotto delle aspettative (circa 18 dollari per azione al 31 dicembre 2020), che ha inevitabilmente spianato la strada a grandi fondi d'investimento alla ricerca di guadagni immediati. Con la convinzione di un sicuro calo del prezzo delle azioni dopo il rialzo da addebitare alle nuove console, i grandi interpreti di Wall Street hanno cominciato a vendere allo scoperto decine di migliaia di azioni di GameStop, ritrovandosi in "short squeeze".

Assumere una posizione short, o vendere allo scoperto, si traduce nello scommettere sul crollo delle azioni di una compagnia nel breve o medio periodo, prendendo in prestito un quantitativo di azioni per rivenderle subito e ricomprarle in futuro a un prezzo ridotto. Volendo dirimere i tecnicismi con un approccio "for dummies", immaginate un'azienda le cui azioni hanno un valore di 100€. Ne prendete una in prestito a un tasso d'interesse vantaggioso, con la promessa di restituirla tra un mese, e la vendete immediatamente incassando i 100€. Dopo il crollo e in prossimità della scadenza, la ricomprate a 5€ e la restituite al legittimo proprietario pagando altri 5€ come tasso per il prestito. Avrete appena generato un guadagno di 90€ in un intervallo di tempo molto ridotto, una pratica che solletica l'appetito dei grandi fondi d'investimento alla ricerca di risultati immediati e di grande impatto sul portafogli.

Del resto, dopo un intero anno a 4 dollari ad azione, era assolutamente lecito aspettarsi che dai 18 dollari di dicembre il prezzo sarebbe sceso in fretta al suo valore naturale, quello che bene o male identifica lo stato di salute di un'azienda e che nel caso di GameStop è incredibilmente basso per un'ovvia ragione. Cosa poteva succedere? Cosa avrebbe potuto impedire il crollo del prezzo delle azioni dopo la release della nuova generazione di Xbox e PlayStation?

Molto semplicemente, Internet. O Reddit, per meglio dire, ossia la piattaforma di social news che com'è naturale dedica alcune sue community al mercato azionario. In uno di questi subreddit di nome r/wallstreetbets, qualcuno si accorge del fatto che ci sono una valanga di posizioni short relative a GameStop, e comincia a nascere una sorta di class action dal basso volta a far perdere milioni di dollari a quei paperoni di Wall Street che vengono accusati di speculare sulle sorti di aziende che danno lavoro a migliaia di persone in tutto il mondo.

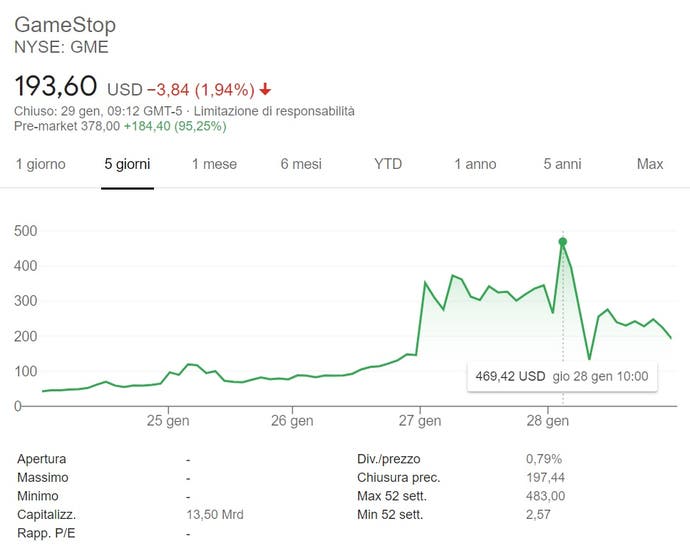

Tutto comincia più come un meme che come reale movimento di rivolta, ma ben presto tantissimi piccoli investitori cominciano a comprare, comprare e comprare sempre più azioni di GameStop, tenendole saldamente nel loro portafoglio azionario. La cosa si allarga a macchia d'olio, e le azioni che valevano 18 dollari il 31 dicembre schizzano a 43$ il 21 gennaio, poi a 76$ il 25 e a 150$ il 26. Alle 10 del mattino di ieri, 28 gennaio, ecco il picco assoluto: le azioni che per tutto il 2020 potevano essere acquistate con qualche moneta ritrovata in qualche vecchio cappotto, valgono ora 469,42 dollari. Alcuni report finanziari affermano che le perdite dei grandi attori di Wall Street in posizione short potrebbero attestarsi intorno ai 70 miliardi di dollari.

Quello che però sta facendo scalpore, al netto di un fenomeno unico nel suo genere che ha le potenzialità di scardinare i meccanismi che regolano lo stock market statunitense, è la risposta della cara vecchia Wall Street a quello che sta succedendo in queste ore. I fondi tentano con ogni mezzo di arginare l'aumento del prezzo delle azioni, ed ecco che nella giornata di ieri quasi tutti i servizi di brokeraggio hanno bloccato misteriosamente gli acquisti delle azioni di GameStop.

Robinhood, l'app forse più famosa e diffusa per investire in borsa, finisce nell'occhio del ciclone e diventa un trend su Twitter dopo aver bloccato anche lei le contrattazioni. L'accusa è quella di avere tra i suoi finanziatori proprio uno di quei fondi che stanno perdendo milioni, il Melvin Capital Management, e il dibattito si sposta in fretta sul fatto che le grandi compagnie e i market maker hanno sempre avuto una totale libertà nel distruggere i piccoli investitori come nel 2008, mentre nel caso contrario è un intero sistema che si mobilita per tutelarli.

Parliamo di intero sistema perché all'interno di wallstreetbets si sono moltiplicate in pochissimo tempo le segnalazioni relative alle tutele che altre grandi aziende starebbero cercando di porrei nei confronti degli hedge fund. Lo stesso subreddit è stato irraggiungibile per diverse ore nei giorni scorsi, Google è intervenuta per rimuovere migliaia di recensioni negative che gli utenti hanno lasciato a Robinhood dopo il blocco, e sia Facebook che Discord avrebbero chiuso diversi gruppi di wallstreetbets sulle loro piattaforme. Una reazione compatta dell'establishment finanziario statunitense, che secondo alcuni non sarebbe altro che una gravissima manipolazione del mercato volta a proteggere i miliardari di Wall Street e i loro interessi.

Tra le figure istituzionali che si sono interessate alla faccenda c'è anche Alexandria Ocasio-Cortez, la rappresentante democratica del Congresso, che sul suo profilo Twitter ha rilanciato la notizia secondo cui almeno la metà degli utenti di Robinhood detengono delle azioni di GameStop, definendo inaccettabile il blocco delle transazioni imposto dalla maggior parte dei servizi di brokeraggio.

Anche dall'altra parte della barricata, ossia tra le fila dei Repubblicani, il sostegno agli investitori indipendenti si allarga e il rappresentante Paul Gosar chiede in un documento ufficiale che la questione della sospensione degli acquisti venga affrontata dal Dipartimento della giustizia americano. Nel frattempo il movimento iniziato su r/wallstreetbets si allarga e finisce col coinvolgere altre compagnie minacciate da posizioni short dominanti, come la catena di cinema AMC e Blackberry, che vedono incrementare vertiginosamente il loro valore in borsa.

La situazione è tuttora in divenire, e nonostante un decisivo crollo del valore di GameStop ieri dopo la notizia dello stop alle vendite di Robinhood, oggi è previsto un ulteriore rialzo con il titolo che si è attestato in apertura a 350$ ad azione, un incremento del 75% rispetto alla giornata di ieri.

A dire la verità, è il meccanismo intrinseco delle posizioni short a far sì che la situazione non possa sgonfiarsi nell'immediato: più il valore delle azioni aumenterà, più gli hedge fund saranno costretti a vendere allo scoperto nel disperato tentativo di recuperare le perdite, in una spirale che è difficilissimo capire come si evolverà nei prossimi giorni o addirittura nelle prossime ore. Quel che è certo, però, è che un trend cominciato su Reddit come meme sta avendo un impatto considerevole sull'intera economia americana.